估值高达1700亿,腾讯音乐上市后有无成长空间?

上市“一拖再拖”的腾讯音乐,最近终于有了新动静。

12月3日晚间,腾讯音乐娱乐集团更新招股书。招股书最新信息显示,腾讯音乐娱乐集团申请公开挂牌4100万份ADS,发行价区间定为13-15美元。

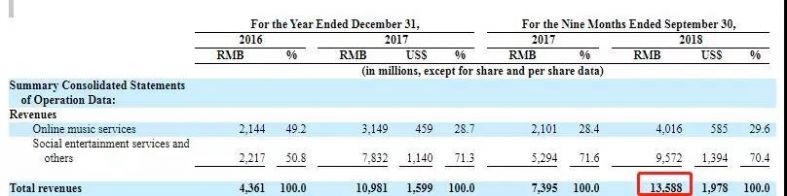

据更新后的招股书介绍,2018年前三季,腾讯音乐实现收入约136亿,净利润约27亿,平台月活用户已突破8亿,成为国内名副其实的“互联网音乐巨头”。

3家市值破千亿

在腾讯音乐之前,多家上市公司都有腾讯的身影。

据金评媒(ID:JPMMedia)不完全统计,去年下半年以来,在美股、港股上市的互联网科技公司中,腾讯投资了13家上市公司。其中包括阅文集团、搜狗、中安在线、同程艺龙、美团点评、蔚来、拼多多等。

而在今年,“腾讯系”海外上市公司截至目前已有3家市值突破千亿。

| 3家市值破千亿的“腾讯系”上市公司 | |||

| 公司 | 最新市值(¥) | 持股份数 | 持有比例 |

| 美团 | 2669亿元 | 3.92亿股 | 7.13% |

| 拼多多 | 1816亿元 | 7.86亿股 | 17.8% |

| Spotify | 1990亿元 | 1335万股 | 7.5% |

来源:金评媒根据公开信息整理

值得关注的是,腾讯音乐的上市估值预计也将突破千亿。

据外媒IFRAsia报道:腾讯音乐12月2日提交美国IPO申请,招股区间为13至15美元,拟筹资12亿美元。一旦成功,腾讯音乐估值将高达220至250亿美元,约合1520亿至1730亿人民币之间。

究竟是什么在背后支撑腾讯音乐超千亿的估值?金评媒(ID:JPMMedia)在招股说明书中发现,腾讯音乐旗下拥有QQ音乐、酷狗音乐、酷我音乐和全民K歌四大产品,其中,酷狗音乐、QQ音乐的活跃用户数一直稳居音乐APP前列。

此外,腾讯音乐在招股书中披露,腾讯持股占比58.1%,Spotify持股占比9.1%,太盟投资集团和中投中财基金管理公司也是腾讯音乐的主要机构股东。

更新后的招股书显示,腾讯音乐2018年前三季度营收为135.88亿元人民币,净利润为27.07亿元人民币。截至2018年6月30日,腾讯音乐拥有现金和现金等价物95.29亿元人民币。

截图来源:腾讯音乐招股说明书

金评媒(ID:JPMMedia)在招股书中查到,截至9月30日,腾讯音乐总月活跃用户数超过8亿,用户日均使用时长超70分钟。其中,在线音乐付费用户2490万,付费率3.8%,社交娱乐付费用户990万、付费率4.4%。

据外媒报道,腾讯音乐曲库已经超1700万,如果按照1700亿的估值来算,平均一首1万元,目前腾讯音乐已获得超过 10 倍的机构认购意向。但对此,腾讯音乐表示不予置评。

腾讯音乐靠周边赚钱?

赴美上市,腾讯音乐的商业模式一直引人关注。

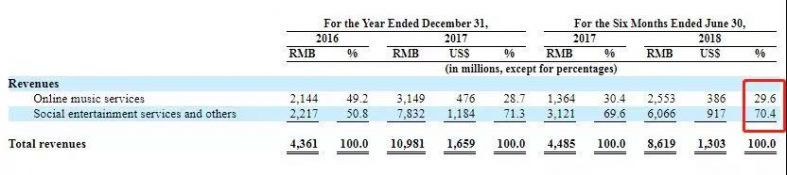

据悉,腾讯音乐将营收构成准确划分为“在线音乐服务”和“社交娱乐服务及其它”两个板块。招股书显示,截至2018年6月30日,腾讯娱乐的社交娱乐服务和在线音乐服务收入占比分别为70.4%和29.6%。

截图来源:腾讯音乐招股说明书

在招股书中,腾讯音乐表示其主要通过订阅在线音乐服务获得收入。

| 在线音乐服务收入 | ||

| 2016年 | 2017年 | 2018上半年 |

| 12.79亿元 | 18.41亿元 | 11.7亿元 |

来源:金评媒根据公开信息整理

同时,在社交娱乐方面,腾讯音乐表示,其盈利模式主要为虚拟礼物和增值会员。

招股书披露,腾讯音乐付费用户从2017年第二季度的约710万人增长到2018年同期的950万人,同比增长38.80%,付费率为4.2%。

招股书介绍,腾讯音乐是一个“一站式”的音乐娱乐平台,用户可以在多场景间无缝切换并享受多元的音乐服务,包括发现、听、唱、看、演出、社交,不断延伸消费场景,重新定义音乐的价值。

此外,腾讯音乐在招股书中强调,在音乐版权方面,腾讯音乐也具有一定优势。近年来腾讯音乐已陆续与索尼音乐、环球音乐、华纳音乐、英皇娱乐等公司达成合作,国内外版权合作方超过200家,曲库规模已超2000万首。

在业内人士看来,腾讯音乐娱乐集团凭借旗下QQ音乐、酷狗音乐、酷我音乐、全民K歌等音乐产品,在市场上占据较大市场份额,上市的布局也在进一步提升自身的市场竞争力,这意味着国内第一家在美上市的音乐平台即将出现。

腾讯音乐投资价值如何?

按照资本市场的惯例,腾讯音乐将要对标已经上市的音乐流媒体巨头——Spotify。

值得注意的是,2017年12月8日,Spotify与腾讯音乐联合宣布股权投资,腾讯音乐持有Spotify 2.5%的股权,Spotify则持有腾讯音乐娱乐9.1%的股份。

今年4月,Spotify挂牌纽交所。截至发稿前,Spotify总市值为243.64亿美元,这与外界预估的腾讯音乐估值相当。

不过,音乐产业观察者Wenya指出,与Spotify的全球市场相比,在体量和付费用户数量上,腾讯音乐差距很大。单品弱、竞争力不足,所以腾讯要对腾讯音乐进行打包上市才足以在估值上与其对标。

即便如此,腾讯音乐上市后的投资前景还是备受人们的关注。

在更新后的招股书中,腾讯音乐对自己上市后的前景不无期待。其表示目前平台已经实现了规模增长和盈利,且相信广大用户会被平台吸引并选择支付平台提供的多元化服务。随着平台不断丰富内容产品以满足客户不断变化的需求,腾讯音乐预计在不久的将来,平台的收入将会以绝对数量增加。

对此,英皇证券表示,根据目前IPO的价格范围,在发售完成后,腾讯音乐摊薄后股权估值将介乎约220亿至254亿美元,即约1722亿至约1988亿港元。

根据接近交易人士透露,腾讯音乐估值将在 220亿至250亿美元之间,现已获得超过10倍的机构认购意向,大概率会定价在高端。目前敲定的机构投资者全部为长线基金,他们认为目前的价格为后市的上涨留足了空间。

来源: 金评媒记者 言同

上一篇

下一篇

>>

发表评论